[Xu hướng MACRO] Trò chơi thị trường dầu thô toàn cầu: ván cờ phức tạp đằng sau những thay đổi chính sách và tăng sản lượng chiến lược

- 2025年7月3日

- Posted by: Macro

- Category: tin tức

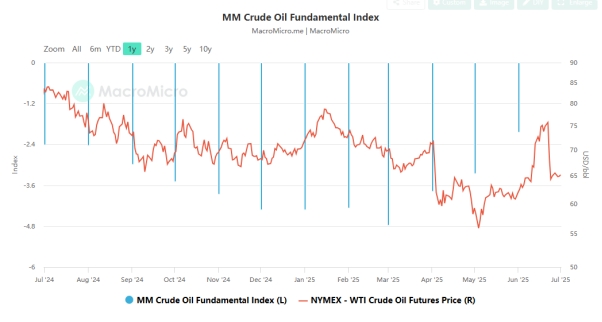

Gần đây, thị trường dầu thô toàn cầu chịu tác động của hai lực lượng: Hoa Kỳ đã bất ổn trong chính sách đối với Iran. Kể từ khi chính quyền Trump rút khỏi thỏa thuận hạt nhân Iran và áp đặt các lệnh trừng phạt mạnh mẽ, xuất khẩu dầu thô của Iran đã giảm mạnh từ mức đỉnh điểm 2,5 triệu thùng mỗi ngày vào năm 2018 xuống còn dưới 500.000 thùng; mặc dù chính quyền Biden đã tìm cách đàm phán nhưng vẫn bế tắc do những khác biệt cốt lõi. Đồng thời, OPEC+ đã thúc đẩy kế hoạch tăng sản lượng của mình. Kể từ khi cắt giảm sản lượng do dịch bệnh vào năm 2020, theo kế hoạch họp năm 2023, họ có kế hoạch tăng sản lượng khoảng 2 triệu thùng mỗi ngày vào năm 2024. Sự kết hợp của cả hai đã khiến giá dầu thô tương lai WTI và Brent dao động trong khoảng 70 đến 90 đô la một thùng, làm trầm trọng thêm trò chơi địa chính trị ở Trung Đông và ảnh hưởng đến việc định hình lại bối cảnh năng lượng toàn cầu.

Chính sách "gây sức ép tối đa" của Hoa Kỳ đối với Iran đang trong tình trạng hỗn loạn chưa từng có. Gần đây, Trump bất ngờ tuyên bố trên mạng xã hội rằng "Trung Quốc có thể tiếp tục mua dầu của Iran ngay bây giờ", điều này trái ngược hoàn toàn với lập trường cứng rắn của ông vào tháng 5 rằng "mọi giao dịch dầu của Iran phải dừng ngay lập tức". Ông cũng thẳng thừng tuyên bố tại hội nghị thượng đỉnh NATO rằng Iran "cần tiền để tái thiết" và "hãy để họ bán dầu nếu họ muốn", hoàn toàn phớt lờ hàng loạt chính sách mà chính phủ của ông đưa ra để bóp nghẹt xuất khẩu dầu của Iran.

Tuy nhiên, tuyên bố của Trump không phải là một sự thay đổi chính sách. Ông đã nói rõ rằng ông sẽ không từ bỏ các lệnh trừng phạt đối với Iran, và các quan chức cấp cao của Nhà Trắng cũng xác nhận rằng các hạn chế có liên quan sẽ tiếp tục. Riboua tin rằng đây có nhiều khả năng là một "tuyên bố được tính toán" để ngăn giá dầu tăng vọt - sử dụng kỳ vọng của thị trường để ổn định giá. Maloney, giám đốc chương trình chính sách đối ngoại của Viện Brookings, đã chỉ ra cốt lõi: "tư duy giao dịch" của Trump khi xem xét cuộc khủng hoảng đã dẫn đến chính sách trừng phạt Iran hiện tại "cực kỳ hỗn loạn", và sự không ổn định này đã trở thành một biến số rủi ro mới trên thị trường.

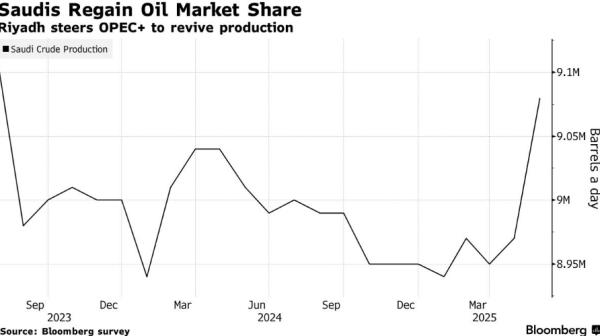

Tăng sản lượng của OPEC+: Saudi Arabia dẫn đầu cuộc chiến giành thị phần

Để ứng phó với sự thay đổi chính sách của Hoa Kỳ, OPEC+ đã phát động một làn sóng tăng sản lượng. Dẫn đầu là Saudi Arabia, OPEC+ đang có kế hoạch bắt đầu đợt tăng sản lượng quy mô lớn thứ tư vào cuối tuần này, với thêm 411.000 thùng mỗi ngày từ tháng 8, tiếp tục tốc độ tăng sản lượng từ tháng 5 đến tháng 7. Quyết định này xuất phát từ cuộc chiến cấp bách của Saudi Arabia để giành thị phần - đối mặt với sự xói mòn của các đối thủ cạnh tranh như các công ty dầu đá phiến của Hoa Kỳ, Riyadh quyết tâm giành lại thế chủ động bằng cách khôi phục năng lực sản xuất.

Tác động của việc tăng sản lượng lên giá dầu là ngay lập tức. Bị ảnh hưởng bởi điều này, cùng với thỏa thuận ngừng bắn giữa Israel và Iran để xoa dịu mối lo ngại về xuất khẩu của Trung Đông, giá dầu thô tương lai Brent đã giảm xuống còn khoảng 68 đô la một thùng, giảm hơn 9% so với đầu năm. JPMorgan Chase dự đoán giá dầu có thể giảm xuống chỉ còn hơn 60 đô la vào cuối năm nay và tiếp tục giảm vào năm 2026. Nhưng OPEC+ có vẻ quyết tâm. Chilingilian, người đứng đầu bộ phận nghiên cứu tại Onyx Capital Group, nói thẳng: "Họ đã áp dụng chiến lược chia sẻ thị phần và mọi chuyện đã rồi".

Áp lực ngắn hạn và bố cục dài hạn: trò chơi tương lai của thị trường dầu thô toàn cầu

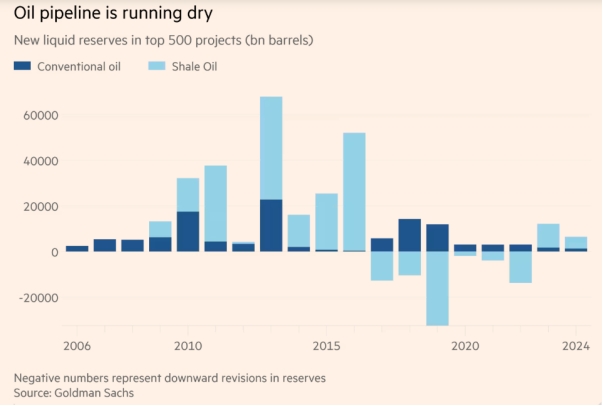

Logic tăng sản lượng của OPEC+ thực chất ẩn chứa những cân nhắc chiến lược dài hạn. Theo truyền thống, tổ chức này tin vào việc "giảm sản lượng để duy trì giá", nhưng đằng sau sự thay đổi này, không chỉ có ý định trừng phạt các quốc gia thành viên sản xuất quá mức, mà còn là tính toán đệm tác động của lệnh trừng phạt của Hoa Kỳ đối với Iran và trao cho chính quyền Trump "món quà giảm lạm phát". Quan trọng hơn, sự thiếu sức bền của các quốc gia sản xuất dầu không thuộc OPEC đã mang lại sự tự tin cho OPEC: Dữ liệu của Goldman Sachs cho thấy sản lượng phát hiện trung bình hàng năm của các mỏ dầu không phải đá phiến trong năm năm qua chỉ là 2,5 tỷ thùng, ít hơn một phần tư so với ba năm trước đó; Cơ quan Thông tin Năng lượng Hoa Kỳ dự đoán rằng dầu đá phiến sẽ đạt đỉnh vào năm 2027 và sau đó giảm. Điều này có nghĩa là khi năng lực sản xuất của các đối thủ cạnh tranh giảm, OPEC+ dự kiến sẽ giành lại quyền định giá với lợi thế về hàng tồn kho của mình.

Trong ngắn hạn, áp lực lên giá dầu và áp lực tài khóa gia tăng đối với các nước sản xuất dầu là điều không thể tránh khỏi: sự phục hồi kinh tế toàn cầu chậm lại và sự gia tăng của việc thay thế năng lượng mới đã dẫn đến nhu cầu không đủ, giá dầu thô WTI tương lai đã dao động giảm hơn 15% trong tháng 3; Ả Rập Xê Út, Nga và các nước cốt lõi khác của OPEC+ tiếp tục tăng cán cân tài khóa do chi tiêu cho cơ sở hạ tầng và phúc lợi tăng trưởng. Về lâu dài, trò chơi năng lượng đã trở nên phức tạp hơn: Kiểm soát sản lượng năng động của OPEC+ và chiến lược cung cấp dầu đá phiến linh hoạt của Hoa Kỳ đang phòng ngừa rủi ro, chính sách năng lượng của Hoa Kỳ đang dao động và các biến số như thỏa thuận hạt nhân Iran và việc Venezuela nối lại sản xuất đã xuất hiện thường xuyên, tiếp tục định hình lại bối cảnh năng lượng toàn cầu. Trò chơi dầu thô này tích hợp các lợi ích địa chính trị, công nghệ và kinh tế còn lâu mới kết thúc.